我为什么要去做期权交易?

年初,我的重点思路是在设计兼顾资金管理和组合交易的策略上,最后的思路是,在资金管理的框架下,构建热点指数版本的小型指数,滚动交易。

这样的目的,主要是一来能跟上热点,二来淡化选股精度,同时也分散风险。

当时做的第一个组合,是年初很热的区块链板块。

另一头,我把主要的资金都集中在基金上了,在1月25号发布了【2018年基金投资建议】,做了一个我认为合适的组合。

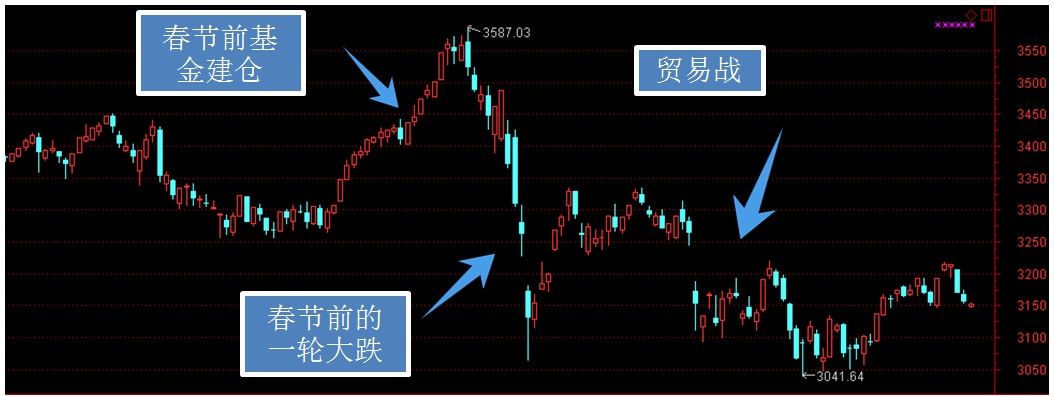

当时的想法是,春节前慢慢建仓,作为一个老股民,知道一般节前会有一轮下跌,因为不少人会减仓以减少长假的不确定性。

可惜的是,节前行情涨得不错,我分批建仓的先头部队,都是盈利的,脑袋就发热了,节前全部完成基金建仓。

然后就和往常一样,又双叒叕悲剧了,节前一轮暴跌,上证指数从3587被一口气打到3300….

虽然当时稍微让人安慰的是,基金组合当时最多跌了接近-10%,但是算是稳定了。而我上面提到的我组建的区块链的组合,基本都是小盘股,直接账面损失-30%。

今年这个春节我可真是没过好。

节后股市被继续打压到3100,后来算是慢慢走回来了。

当时基金组合最好的时候只亏-3%了,眼看着解套在望了。而更神奇的是,我那跌了30%的区块链组合,居然神奇的账面解套了(有个别股票没有解套,但是整个组合盈利了),而更神奇的是,当时区块链涉及的什么比特币已经大跌了。所以你看,这个炒板块概念有时候挺搞笑的。

正当我满怀期望觉得解套在即的时候,贸易战开始了。

与节前的大跌不同,这次事件我当时的感觉是,会持续很久,并且可能会带来很多改变。

我于是开始审视这两次下跌:

- 节前下跌我重仓,可以说是犯了股民最容易犯的错误,冲动、无纪律,虽然说是老股民了,但是看来我依然很难分清顺势加仓和头脑发热追涨之间的区别。但是这个下跌,至少理论上来说,还是可以有办法避免或者缓解的,比如严格遵守分步加仓。

- 节后贸易战带来的下跌,就完全不同了,这是完全无法预料,且影响巨大,甚至你国家队什么的都难以控制的。

看着从3500点下来的上证指数K线图,看着这样一步步走低的趋势,我觉得需要找到更好的解决办法。

期权进入了我的视野。

国内股票期权是2015年开始的,其实那会儿我就准备申请这个业务,一直想找到个合适的股市对冲风险的方法,在那之前开通了融资融券业务,结果发现实盘交易成本太高且非常不方便,后来就放弃了融券交易。2015年听说期权业务时跟着就买了一本考试用书,后来大概是一来办理非常麻烦,要分三级考试,二来网上开通的人反映交易手续费奇高,且流动性很差,加上当时重点还是在期货的程序化交易上,所以就没继续了。

时隔三年之后,我在交易研究上已经有很多想法了,有经验,也有困惑,然后发现,我现在的许多问题,在当下这个的圈子里,是没法解决的,举几个简单的例子。

例子一:比如最常用的趋势化交易里的止损操作。

假设我看好某个方向,比如看涨,于是我建仓,同时反向设置了一个止损。大多数时候,运气不是那么好,买了就一根筋地涨上去了,更多的是在某个位置反复横盘,并且触及我的止损位,导致止损。于是问题就来了,假设我的各种判断,都认为行情会继续上涨,那么我是否在行情回到我前面的建仓位置再次建仓交易呢?

传统的方法告诉我们,是的。

于是行情涨回来了,我再次开仓。

然而这里面再次需要设置止损。止损的设置一直是个很难决定的东西,设置小了,稍微一个回调,就被触发,设置大了,你的账面可能会非常难看。

但是无论如何,传统的趋势化交易都教导我们:要用多次的小止损,换取一次大的行情。

可是从我这么多年的交易来看,多次小止损是大概率会成立的,但是多次小止损后,能否换来一次大的行情,这是需要大大地打个问号的事情。

事实上趋势化交易看起来这么美好,但是却难有多少人能坚持下来,基本都是这个原因。

例子二:再来看一个传统的资金管理的问题。

假设你有100万资金,现在这个资金不算小了,所以你不能像只有1万资金那样,想都不想就全仓买入,你就需要一个资金管理的办法。那么一般来说最普及的应用,是以一个百分比入市,比如取30%先进去,然后你可能设置个止损10%,这样假设触发止损,对你整个资金来说,影响不会太大。

但是,你剩下的70%资金干什么呢?传统的方法告诉你,这是你为了控制风险所必须放在外面的资金,你可以拿来去买固定理财产品来提高利用率。

如果碰到行情不好的情况,你会发现,大部分时间大部分资金,都在“安全”地在固定理财产品上,现在比较普遍点的,大概在3%~5%的年化率。

如果你的资金有那么几百万上千万,那么你靠这个固定理财产品也许就够你吃香喝辣了。但是对于我这种小散户,就尴尬了。

上述问题,同样存在在我做的期货交易里,实际上由于期货的波动更大,随时可见的开盘跳空行情,使得资金管理和风险管理远远比股票难度更高。

我这么久,一直试图在这个传统的领域内用传统的方法去解决这些问题,但是实际你受限于时间受限于资金,再加上飘忽不定的行情,你很难解决。

而期权,它具有很多传统交易不具备的特性,使得解决这些问题,变得轻而易举。

比如上面第一个例子,在期权里,你作为单独的买方,支付一个固定的权利金,可以在一段时间内享有在某个方向的交易权利,你最多的损失是权利金。比如我看涨,买个为期1个月到期的看涨期权,这一个月里,不论行情如何震荡,再也不用考虑止损的问题。

再比如上面第二个例子,在期权里,你可以作为卖方,也就是所谓的义务方,去拿你的资金做保证金,卖出虚值期权,挣权利金的时间价值,其收益率,远比固定理财产品要高,这可以极大地提高你的资金利用率。实际上,我期货里这么些年,资金使用率一般在20%左右,使用了2倍杠杆。但是目前我的期货期权两个账户,资金几乎在不到一周,使用率都超过了60%。

下面是我其中一个期货期权账号的当下持仓,其中第二列“方向”是“卖”的,都是义务仓,结果这些成了这个账号的主要盈利来源,目前这个账号资金占用接近70%。

期权的时间价值概念,以及可以做多做空,可以做权利方也可以做义务方,使得它更像来自另外个空间的多维度手段。

当然事情也没那么美妙,比如上面举的例子,如果你作为买方,由于使用资金少,很容易就大量买入,一旦行情看错,100%的权利金损失也是相当厉害的。第二个例子,作为卖方,行情一旦暴涨暴跌超过你的平衡位置,也会产生较大的损失。

目前我期货期权交易了差不多快2周,深感期权的复杂性,我真是低估了它的理论难度。比如上面截图里最后两笔交易,我是按照书上的案例构建了一个看起来很难亏损的组合,结果开仓就是亏损,然后行情按照我预想的方向走了,不是按照理论上的产生更多的盈利,而是亏损不断放大(昨晚这个亏损比现在看到的要大不少)。害得我花了大半天时间去做模拟找原因。

另一方面我也对它的灵活性印象深刻。使用传统的期货交易,不论是做波段还是做趋势,我都有种赌博的感觉,押大押小,并且随时担心睡一觉起来行情跳空使得账面变得很难看,随时想的都是:该不该止损?或者是,该不该止盈?但是使用期权交易,我感觉更像是做策略游戏,行情如何变化,我该如何应对,一板一眼,都很有章法。

总结一句:我觉得我在传统的股票交易期货交易这个空间里,碰到的很多问题,我其实是在这个空间没法解决的,只能跳出这个空间,利用期权这个多维度的工具,来解决它们。

具体的交易心得,我另外写吧。